クラウドクレジットとは

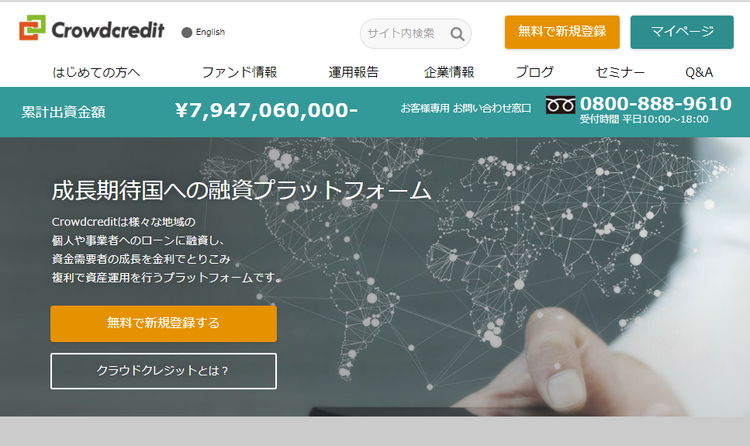

クラウドクレジットは海外の会社、そして中小事業者に対する融資を専門に行っているソーシャルレンディング会社です。

日本には現在20社以上のソーシャルレンディング会社がありますが、海外の案件を専門としているはクラウドクレジットそしてガイアファンディング、アメリカンファンディングの3社しかありません。

その中でもガイアファンディングとアメリカンファンディングはアメリカの不動産案件を専門としており、取り扱う事業の範囲は少ないです。

しかしクラウドクレジットはアメリカやロシア、イタリアやスペインなどの先進国、そしてカメルーン、ペルーなどの発展途上国など様々な案件を取り扱っており、融資先の事業内容も多様です。

そんな特徴を持っているクラウドクレジットが投資先として適当かどうかを、ここでは見ていきましょう。

なおソーシャルレンディングは案件と事業者リスクがあるので分散投資をオススメします。万が一事業者の不祥事があると投資金の返却可能性は低いからです。

ソーシャルレンディング事業者の正しい選び方は以下の記事をチェックしてみてください。事業社はたくさんありますが稼ぎやすい会社は限られ、選び方にコツがあります。

⇒ソーシャルレンディング事業者の選び方。違いと比較のポイント

クラウドクレジットの特徴

それではまずソーシャルレンディング事業者としてのクラウドクレジットの特徴を紹介します。

案件数と申し込みやすさ

クラウドクレジットは建設関連の案件が非常に多く、これまでに1,000件以上のソーシャルレンディング案件を投資家に提供しています。

月間の募集件数も毎月30件を突破しており、常に何かしらの案件に投資可能です。

募集を開始してから上限に達する時間は案件差がありますが、開始後すぐに上限金額に達することはまずないです。

逆に考えれば、募集開始からすぐに案件が上限まで達しないということであり、投資家にとって十分な魅力を持つ案件が少ないとも考えられます。

案件の傾向

クラウドクレジットの案件は全て海外企業や個人事業者への融資です。特徴は融資先によって異なるので、日本のソーシャルレンディング会社のように一概に表現するのは難しいです。

傾向としては大規模な業者よりも中小企業への融資が多く、中には個人向けの融資案件もあります。

案件の収益性

意外にも案件の収益性は高いものから低いものまで様々です。海外融資=利回り高いが担保がないなどリスクも高い、というイメージですが運用利回り3%~10%までピンキリあります。

最も高いものでは欧州の個人向けハイイールド型の融資案件があります。この案件の利回りは10%を超えています。逆にペルーの中小事業者向け融資は社会貢献事業的な意味合いが強いため、利回りは2.5%と低く抑えられています。

クラウドクレジットが発表している資料では、2017年に同社で投資した人は平均9%の利回りが得られているということです。

また海外融資案件の特徴として運用利回りが「変動型」と記載されている案件があることです。為替相場の変動により利益が拡大するのです。

例えばカメルーン融資案件ではユーロ建てで運用を行っていたため、円安方向に進んだことによって利回りが最大で20%以上になりました。そのため同社で投資する人は為替ヘッジをつけない人が半分以上いるということです。

もちろん為替ヘッジをつけない場合は為替相場が円高に推移すれば、利回りは低下します。

案件の安全性

海外融資=リスクも高い

というイメージがあると思いますが、クラウドクレジットでは案件の安全性についても最初から丁寧に解説をしています。

例えば利回りが高い欧州の個人向け融資の場合は、『担保が設定されていないため、貸し倒れの可能性が非常に高い』ことを案件の詳細に記載しています。

実際にこの案件では小口分散融資によってリスクの軽減を図っていますが、貸し倒れがいくつか発生しました。

またカメルーン融資ファンドでも融資を受けた事業者の逃亡や担保としていた物品の盗難されたケースも。

クラウドクレジットが発表したデータによると、同社で投資して利益を出した人は97%だということです。つまり3%の人は損失を被っています。

日本のソーシャルレンディング会社に比べれば、どうしてもリスクは高いのです。ただきちんとリスクがあることを明示しているのでそこは好感が持てます。

比較的貸し倒れが少ないソーシャルレンディングの中でも自己判断が特に求められる事業者の1つです。

あと他社では多い担保設定はほとんどありません。ハイリスク・ハイリターンと言えます。

会社規模などの事業者リスク

クラウドクレジットは社員数が40名程度と、日本のソーシャルレンディング会社の中ではかなり大きな規模の会社です。また今年の1月にはテレビ東京系の経済情報番組『ガイアの夜明け』で特集されるなど、色々なメディアからの注目も集まっています。

社長の田中氏は東京大学卒業後、海外の金融機関や日本の証券会社など数々の会社に勤務し、培った人脈を元にクラウドクレジットを創業しました。

豊富な人脈もあってか伊藤忠商事などから出資を受けており、昨年末にはみずほ銀行からも出資を受けています。非常に知名度の高い会社から出資を受けていることは、特筆に値するでしょう。

こういった資金調達の手段が豊富な点と、同時に会社の事業単体では黒字化できていないという問題点の両方が存在しています。

社員数が多いということは会社の維持費もかかるわけであり、そのため売上が順調に伸びながらも2017年度は赤字決算となっています。

ただしテレビ東京で紹介された後に会員数が1万人から2万人に急増した影響もあって、現在事業は順調に拡大しています。同社では2018年には黒字化を達成するとの見通しを立てています。

クラウドクレジットの手数料

クラウドクレジットの出金手数料は月1回までは無料、2回目以降は756円です。そのため毎月の分配金や償還されたお金を出金する時は月1回に留めておくと良いでしょう。

また入金手数料は他のソーシャルレンディング会社と同様に投資家の負担となっています。できるだけ入金手数料の安いネットバンクなどに投資用の口座を開設しておくと良いでしょう。

クラウドクレジットは貸し倒れはあるのか?返済実績について

クラウドクレジットでは個別案件の運用実績は公開していますが全体の件数と貸し倒れや遅延件数は公開してません。ただクラウドクレジットの海外案件では実際に貸し倒れが何件か起きています。また毎月の分配金の遅延も発生しています。

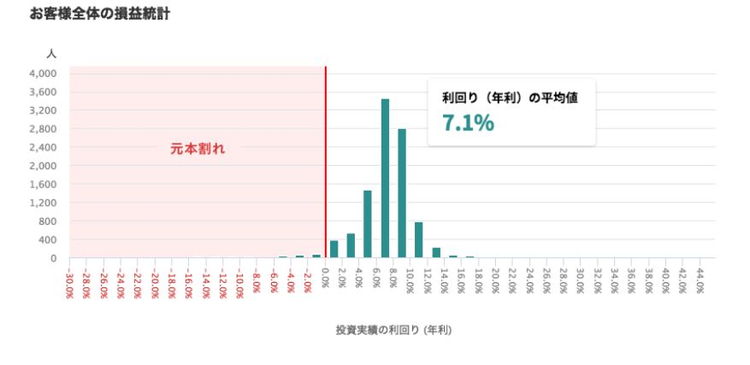

代わりに月ごとの顧客全体の損益分布図を公開しています。

上記は2018年4月の分布図です。99%の人は運用利回りが1%以上ありますが、残りの1%の人は元本割れしていることが分かります。これは貸し倒れが少ないソーシャルレンディング業界では珍しいことです。

無担保の海外案件が多い影響でしょう。ただ運用利回り14%以上も一部ですがいます。これは平均利回り7%のソーシャルレンディング業界ではかなり珍しいです。

10%を超えるだけもかなりレア。稼げる人は稼げているということになります。

年の1月に投資家向けに行った説明会では、『同社の投資家のうち97%が利益を得、残りの3%は損害を被った』と発表していてきちんと元本割れした顧客もいると説明するのは好感が持てます。

クラウドクレジットはそれぞれの案件の進捗状況については専門のページを設けており、状況が一目見えるように。案件の進行状況はチェックできるので経験がものをいいます。

国内のソーシャルレンディング会社では貸し倒れ0をアピールする会社が多いですが、その反面行政処分を受ける会社が相次ぐなど、事業者リスクが表面化してきています。

一方でクラウドクレジットは、絶対に貸し倒れは起きるものと想定した上で投資家に分散投資をすることを推奨し、リスクの詳細な説明を徹底しています。

「うちは安全ですよー」と、ただ声を大にしてアピールするのではなく、「うちで投資をする以上は危険性もあります。ただししっかりとリスク管理をすれば、これだけの高い利益が得られる可能性がありますよ」という説明を行っているのです。

確かにリスクは存在しているのですが、投資家にとってリスクを判断するための情報もサイト上に公開されております。日本の他のソーシャルレンディング会社とは情報開示の姿勢が異なります。

クラウドクレジットのメリット

クラウドクラウドのメリットは大きく分けて二つ。

一つは高い利回りが得られること。そしてもう一つは海外への分散投資ができることです。

クラウドクレジットで2017年に投資した人は9%と高い利回りが得られているため、国内のソーシャルレンディング会社の平均的な利回りと比べても高い数字と言えます。収益性を求める人にとってもクラウドクレジットは使うべき会社だと言えます。

またもう一つの大きな特徴である海外投資ができる点にも注目しましょう。日本国内の投資案件は確かに情報が得やすく、ある程度「この案件は安全だ、このエリアが担保に設定されていれば安全だろう」という推測は可能です。

しかし一度でも国内でバブル経済崩壊のような危機が起きてしまえば、投資していた案件が一気に共倒れになり、連鎖倒産が起こる可能性もあります。

クラウドクレジットはアメリカやロシア、スペイン、イタリア、バルト三国、ジョージア、カメルーンなど全世界を対象にしたソーシャルレンディング案件を投資家に対して提供しています。

もちろんそれぞれの国ごとのリスクがあるため、日本国内の案件と比べると一つ一つの案件は国内案件よりもリスクが高いかもしれません。

しかし一つの国に対して投資することのリスクは大きく、クラウドクレジットを使って海外の事業者に融資を行えば、一国の事業に限って投資する際のリスクが避けられるのです。

クラウドクレジットのデメリット

クラウドクレジットのデメリットはメリットの裏返しですが、海外ならではの不安定さです。特にカメルーンやペルーなどの発展途上国への融資案件は日本とは法律も異なりますし、また残念ながら事業者等の法令遵守意識も日本に比べれば低いようです。

そのため融資を受けた会社の逃亡、担保の盗難や破損など日本ではなかなか起こらないようなリスクが存在しています。

また最近はやや利回りが低下する傾向にあります。ペルーの融資案件の利回り2.5%は、リスクを取ってソーシャルレンディングで投資するとしたら、この利回りでは到底満足できないという人もいるでしょう。

また海外案件はどうしても為替ヘッジが設定されるため、手数料が必ず発生します。投資家に対しては手数料を差し引いた数字で利回りが提示されているため、あまり気にはならないかもしれませんが、為替ヘッジをかけると手数料の分だけ利回りが低下します。

また黒字化を見込んでいるとはいえ、やはり会社規模的に維持費がかかるなど、未だ黒字化を達成できていない点も気になるでしょう。

クラウドクレジットは使うべきか?

クラウドクレジットは他のソーシャルレンディング会社にはない唯一無二の特徴を持っているため、ぜひとも利用したいソーシャルレンディング会社だといえます。

利回りも悪くありませんし、運用期間も様々なものが選べます。そして日本国内の案件に集中投資するというリスクを避けるのであれば、今後ソーシャルレンディング投資家にとっては海外案件への投資は絶対に考えていかなければいけないポイントでしょう。

日本国内の比較的安全性の高い案件で一定の利益を確保し、クラウドクレジットの案件で収益性を高めると同時にリスク分散を行う。そういった姿勢で投資を行ってみてはいかがでしょうか。

なおソーシャルレンディングは案件と事業者リスクがあるので分散投資をオススメします。万が一事業者の不祥事があると投資金の返却可能性は低いからです。

ソーシャルレンディング事業者の正しい選び方は以下の記事をチェックしてみてください。事業社はたくさんありますが稼ぎやすい会社は限られ、選び方にコツがあります。

⇒ソーシャルレンディング事業者の選び方。違いと比較のポイント