これまで安定した不労所得が稼げると呼ばれ人気を集めてきたソーシャルレンディング投資。

しかしここ数年で行政処分ラッシュがあり、ソーシャルレンディングは安全に稼げる、という話しではなくなりました。(そもそも投資なので必ずリスクがあるのですが)

- 2015年→クラウドバンク(1回目)

- 2017年→みんなのクレジットとクラウドバンク(2回目)

- 2018年→ラッキーバンク

そもそも行政処分と言っても3社間の問題のヤバさとその後の影響は違います。今回行政処分の原因と問題点。また結果ソーシャルレンディング業界がどうなっていくのか解説します。

先に行っておくと他のソーシャルレンディング事業者はちゃんとしてるし、投資としても高利回りが期待できる初心者向けの投資です。

なおソーシャルレンディングは案件と事業者リスクがあるので分散投資をオススメします。万が一事業者の不祥事があると投資金の返却可能性は低いからです。

ソーシャルレンディング事業者の正しい選び方は以下の記事をチェックしてみてください。事業社はたくさんありますが稼ぎやすい会社は限られ、選び方にコツがあります。

⇒ソーシャルレンディング事業者の選び方。違いと比較のポイント

ソーシャルレンディングは小口で貸し倒れリスクが少ないサラリーマン向け投資手法

ソーシャルレンディング投資は、ソーシャルレンディング会社経由で登録された事業会社(投資先)に投資する手法です。

投資家→ソーシャルレンディング会社→事業会社(投資先)

- ソーシャルレンディング会社の厳正の審査の上でファンド先を選定

- 融資先は担保を設定して貸付。債務を返済できなかった場合は担保を処分して投資家に対して資金を返済

- 投資家は開示情報を元に投資先を選ぶだけで運用の手間なく年利5%以上の収入が得られる投資手法

他の投資に比べて貸し倒れリスクが少なく小口で投資が可能なのでプロでないサラリーマン投資家に人気でした。

実際ほとんどのソーシャルレンディング会社で案件の貸倒れはなく、投資家は非常に高い利回りを得られてたのです。

ソーシャルレンディング市場規模は2016年度は500億円ほどでしたが、2017年度は1000億以上と年々市場規模が倍増する勢いで伸びてました。

今までは。

大手ソーシャルレンディング事業者への行政処分。みんなのクレジット、ラッキーバンク、クラウドバンクの内容

しかし2017年、2018年とソーシャルレンディングを運営する会社に対し、金融庁からの行政処分が相次いで下りました。その数なんと3社。

- クラウドバンク

- みんなのクレジット

- ラッキーバンク

現在金融庁から行政指導が入っているのはみんなのクレジット、ラッキーバンク、そしてクラウドバンクの3社です。

ソーシャルレンディングは貸し倒れリスクが少なく、運用の必要がないから投資すれば安定して稼げる、というメリットばかり強調されたように思えます。が、ここに来て投資家が意識しなかったリスクが浮き彫りになっています。

具体的な行政指処分内容と結果どのようになったか見ていきましょう。

クラウドバンクの行政処分内容と問題点

クラウドバンクは2015年と2017年に2度の行政処分を受けています。

◆1度目の行政処分(2015年分)

- 顧客預り金を算定・管理する社内規程や業務システムが整備されないまま業務を行っていた、結果

- 顧客預り金残高を正確に把握していなかった

- 金銭の受渡し履歴が不正確な取引残高報告書を交付し不適切な情報を顧客に通知していた

→3ヶ月間の一部業務停止処分

2015年の行政処分内容は(人的、機械的両方)システムが不完全で顧客の残高が正確でないという、第二種金融商品取引業を営む会社として問題外な管理体制であり、3社の中でも1番処分の重い3ヶ月の営業停止処分を受けています。

クラウドバンクは行政処分後3ヶ月と長期の営業停止処分が下りましたが、その後は管理体制を立て直し案件の募集を再開。再度順調に投資家からの資金を集め営業を続けてました。そして2017年。

◆2度目の行政処分(2017年分)

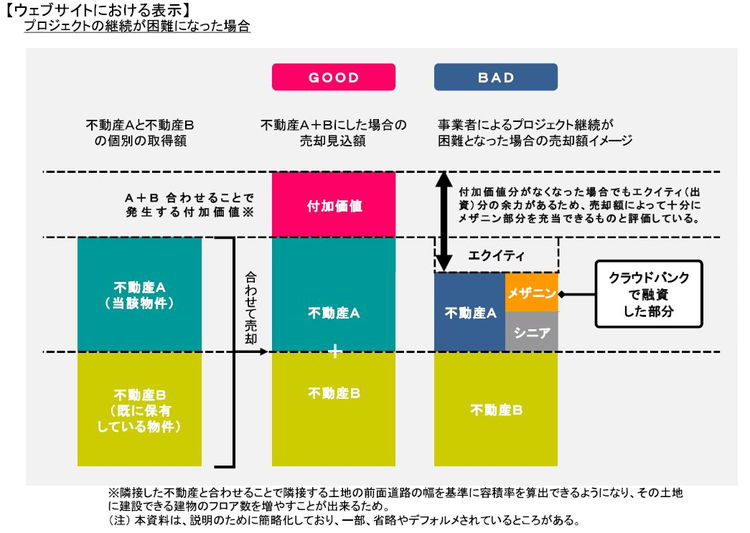

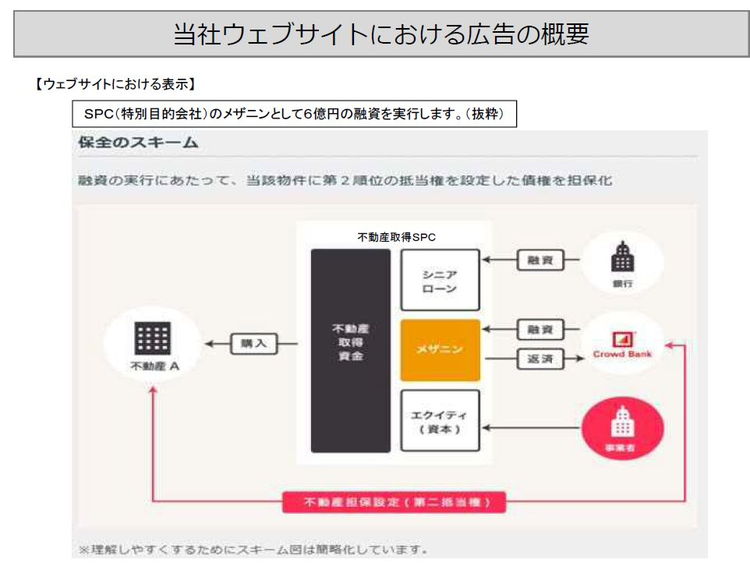

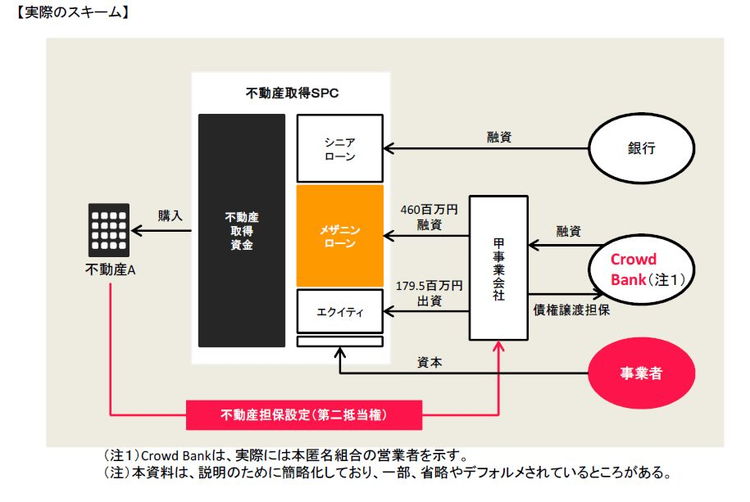

2度目の行政処分については証券取引等監視委員会が分かりやすい図で公開しています。

- 案件募集に際し担保説明に誤解を招く表記があった

- 「営業者報酬の一部を皆さまに還元することで、特別目標利回り6.5%でご提供いたします」という手数料還元キャンペーンの表記に膨張表現があった

→業務改善指導

2017年の2度目の行政処分はあくまで軽微なものでとして、指摘部分の業務改善にとどまっています。ただ担保の表記に関しては投資家が誤解を招くものであり、これも看過されるものではありません。

指導が入った誤解を招く案件に関しては、行政処分後、速やかに投資家への返済を行っています。

みんなのクレジットの行政処分内容と問題点

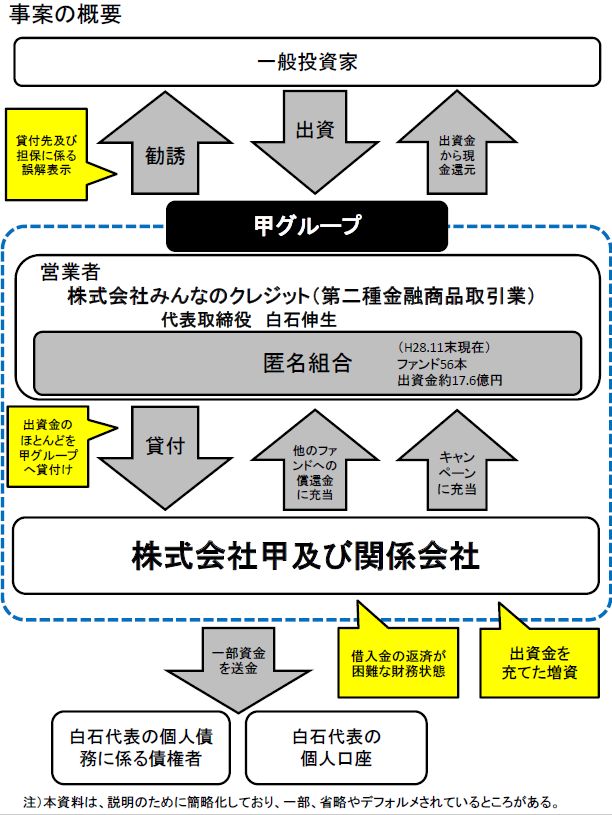

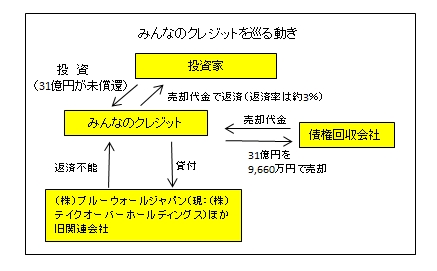

みんなのクレジットの問題点は証券取引等監視委員会が分かりやすい図で公開しています。

みんなのクレジットに対して入った行政処分は以下のような内容です。

- 資金の一部が経営者の白石氏の口座に流れていた(経営者の個人的な資金流用)

- 担保有りの案件が実は担保無かった(虚偽の担保表記)

- 債務超過に陥っている会社へ融資していた(ザルな審査)

- 分散投資のように見せて実はほぼ全てを一部の会社(及びそのグループ会社)に貸し付けていた

- 投資家の投資資金を別の案件の分配金に当てていた(もはやソーシャルレンディングでない)

見ての通り1つ1つがヤバイです。

債務超過に陥り、資金回収の見込みが薄い会社に融資を続けていたのは、投資家の利益よりも自分たちの都合を優先していたと見られても仕方がありません。

投資家への分配金を融資返済の金利ではなく、別な募集案件の資金から捻出していたというのも、いわゆるポンジスキーム(※)と言われる非常に悪質な行為です。この時点で自転車操業が垣間見えます。

※集めた資金を運用しているように装い、実際は獲得した資金を配当や償還に回す自転車操業の運営形態。

経営者である白石伸生氏の個人的な借金返済に投資家から集めた資金を流用する行為はもはや言い逃れをすることができないような悪質行為です。

みんなのクレジットへの行政処分の結論

1ヶ月間の業務停止命令

行政処分後一か月間の業務停止。業務再開後は最初は分配金の返済をしましたが、結局案件の再募集そして投資金の償還など行えませんでした。

そして2017年12月に30億円以上の債権を1億円でサービサーに売却。その1億円を原資に投資家に返済するという報告が。

未償還の31億円に対し1億円はもちろん全く足りておらず、返済率は驚異の3%で「みんなのクレジット被害者の会」の方々は当然ブチ切れてる状態です。

ラッキーバンクの行政処分内容と問題点

ラッキーバンク(正式名称ラッキーバンク・インベストメント株式会社)の行政指導の内容は以下です。

- ラッキーバンクの融資先のほとんどが社長田中翔平氏の親族が経営する会社(以降X社)で、経営会議に田中翔平氏も参加していた

- 融資先は厳正な審査実施の上選定、との記載だが実際は売上改ざんなど書類不正で融資を通りやすくしていた(特にX社)

- 担保に不動産がある旨で安全性を謳っていたが、正式な不動産鑑定評価でなく対外的に公表できない不動産価格を使っていた

要は投資資金を身内で転用してたのです。

横領などが無い分、みんなのクレジットと比較するとマシと思えるかも知れませんが、投資家に対して嘘の資料提示、親族経営の会社に融資を通すため書類改ざんなど投資会社としてはありえないですね。

みんなのクレジットが投資家から集めた資金は30億円ほどでしたが、ラッキーバンクは150億円以上と約5倍。市場や投資家に与えた影響はある意味みんなのクレジット以上でした。

ラッキーバンクの行政処分の結論(ざっくり)

行政処分の内容をざっくり説明すると以下のようになります。

全顧客に今回の行政処分に至った経緯及び事実関係を説明しろ(はよやれ)

法令違反及び投資者保護上問題のある業務運営について、原因を究明し改善しろ(当然だ)

ファンド先の貸付先審査等は金融商品取引業者としてちゃんとやれ(当たり前だ)

これから起こるであろう顧客からの問い合わせ等に対しては、誠実かつ適切に対応しろ(投資家なめんな)

→業務停止などは無し

一応業務停止は免れましたが関東財務局からは「問題と原因を投資家に説明して、早急に改善せよ」と通達がありました。

ラッキーバンクはみんなのクレジット以上の資金を集めてたため投資家からの問い合わせも非常に多かったようです。

2月20日の行政の指導勧告後、3月8日に投資家を招いて社長自らによる説明会が開催されました。その際も営業停止処分ではなく、あくまでも業務改善指導という内容を説明しています。

そして4月に入り、

当社に対する業務改善命令の履行状況について

平成30年3月2日付で関東財務局(以下「当局」)から当社に対して発出された業務改善命令につきまして、本日現在、当社は当局と調整を行いながら、金融商品取引業者として必要な内部管理態勢の再構築等を図るため、引き続き行政処分を受けた事実に関する発生原因の究明及び改善対応策の策定を進めております。

当社のお客様、関係者の皆様には大変ご迷惑をおかけいたしますが、何卒、ご理解を賜りますようよろしくお願い申し上げます。

要約:原因調査中、改善策は検討中

という投資家向けにとりあえず発表しました感あふれる発表がありました。何の進展もありません。

ソーシャルレンディング事業社への行政処分の投資家の反応や影響

時間軸で言うとクラウドバンク→みんなのクレジット→ラッキーバンクの順で事件が発生しました。

- 2015年→クラウドバンク(1回目)

- 2017年→みんなのクレジットとクラウドバンク(2回目)

- 2018年→ラッキーバンク

2015年、クラウドバンクの行政処分

2015年のクラウドバンクへの行政処分の段階では、またソーシャルレンディング業界自体の知名度、注目度が低い時期でした。幸か不幸か投資家も少なかったため影響は軽微。

2017年、みんなのクレジットの行政処分

そんな中現れたのが2016年に設立されたみんなのクレジット。大規模なキャッシュバックキャンペーンなどを実施し、一年足らずで投資家から30億円以上の資金調達に成功。

その後も大きな問題も無く運用し、高金利かつキャッシュバックキャンペーンを打っていたみんなのクレジットは人気がありました。

が、そんな中の2017年3月のみんなのクレジットの行政処分。

ソーシャルレンディング投資家も増えていた時期でテレビやネットニュースでも騒がれたのでインパクトが大きかったです。ソーシャルレンディングの事業者リスクを考えさせられる一件でした。

みんなのクレジットの悪質な営業実態が明らかになり、投資家も「ソーシャルレンディングってちゃんと事業者選ばなくちゃダメじゃね?」って認識されるようになりました。

2018年、ラッキーバンクの行政処分

そんなみんなのクレジット後信頼を集めていたのがラッキーバンクでした。ラッキーバンクは

- 平均9%以上の高金利

- 全案件に不動産担保を設定

と貸し倒れのリスクにも対応し、資金回収の見込みが高い会社として人気を集めていました。

しかしラッキーバンクは不動産担保の査定額が不正な情報でした。

結果、3社の行政処分があって、

「ソーシャルレンディング投資は怪しいのではないか?案件の貸し倒れリスクは少なくてもソーシャルレンディングの会社が倒産すれば投資家の資金は全損するのではないか?」

とニュースなどを見た人は考えたと思います。

金融庁は今回のソーシャルレンディングの融資先企業の匿名性を盾に投資家の不利益を出した行為を問題視しています。

融資先の匿名性の解除など、ソーシャルレンディングをより健全で安全な投資手法とする運用上のルール改正が起こる可能性も高いと思います。

クラウドバンクは順調な経営をしている

2度の行政処分があったクラウドバンクですが、実は現在順調な経営を続けています。なぜクラウドバンクは2度の行政処分後に再建できたのでしょうか。

クラウドバンクは1回目の問題は重かったが時代に助けられた。2回目は軽微だった

クラウドバンクの初回の行政処分は、会社として不当な利益を得る悪質な行為ではなかったものの、ある意味それ以上の問題となる行為でした。資金管理ができないのは会社として運営体制があまりにずさんだったと考えられます。

ただ2015年時点ではソーシャルレンディング業界の知名度が低く、クラウドバンクを知っている人間がおらず、ソーシャルレンディング投資する人間が少なかった点が幸いしました。もし今同じような行政処分があれば、一気に投資家が資金を撤退させた可能性が高いです。

2度目の行政処分の内容のうち「手数料還元キャンペーン」は還元時期が遅れ、謳い文句とズレが出たため膨張表現とみなされました。もう1つの担保順位の誤表記は問題でしたが、速やかに投資家に返済を行ったため業務停止に至るほどではないとの結論になりました。

ただし2度行政処分が下ったことでクラウドバンクに不安を感じる人もいるのではないでしょうか。

クラウドバンク行政処分後の営業

実際のところ1度目も2度目の行政処分も乗り越えて業務を再開して順調に会社規模を拡大しています。

クラウドバンクは行政処分はあったものののソーシャルレンディングの本質の資産運用を揺るがすものではなかったためです。

システム面が不十分とか表記が膨張表現など指摘されましたが、扱っている案件自体はきちんと利子つけて分配されており、低リスクで高い利回りのソーシャルレンディングとしての運用はきちんとされています。そういった様子を見てクラウドバンクで投資をする投資家はたくさんいます。

みんなのクレジットで被害者が出た理由

案件がソーシャルレンディングで運用できる金利の限界を超えていた

先の説明の通り、みんなのクレジットは社長が投資家からの資金を流用していました。これは悪質な詐欺的行為で、訴訟が起こされるのは当たり前です。

ただ客観的に見た場合、みんなのクレジットの案件は高金利、またキャッシュバックキャンペーンで実質利回りは15%に近いものがありました。

が、貸金業法では設定できる最高金利は15%です。普通に考えればそれだけの金利で融資を受ける事業者もほとんどいませんし、15%を投資家に提供すればみんなのクレジットの利益もありません。

金融についてある程度知識があればこの時点でおかしくない?と思えたはずです。

が、投資家もソーシャルレンディングなら大丈夫だろうと安心してみんなのクレジットに投資してしまいました。

投資家へ投資金を返済する気が無かった

営業停止処分後投資家への分配金の提供は続けていましたが、融資先から資金回収を行い投資家に元本の返済を行うような動きが全くありませんでした。

これはみんなのクレジットとその親会社、投資家との関係性に理由があります。行政処分に至る調査の結果、みんなのクレジットは親会社であるブルーウォールジャパン(現テイクオーバーホールディングス)に対してのみ融資を続けていたことがで明らかになりました。

要はみんなのクレジットはブルーウォールジャパン(現テイクオーバーホールディングス)の資金集め部門を担当していたようなイメージです。

投資家から資金を集める→親会社に融資

ソーシャルレンディングの性質上、案件(融資先)の会社名などはふせられていて匿名なため親会社であることは判断できません。

そして親会社が返済不可になったのですが、一資金集め担当の小会社が親会社対して返済を迫れるはずもなく。

普通ソーシャルレンディングの会社の融資先事業者が返済不可になった場合、事業者に取り立てを行いますが、今回の場合親と子の身内の会社なので

「2社間の貸付金の返還争いは時間稼ぎの茶番劇にすぎない」

と話す投資家も。

最終的には30億円円以上あった融資金をわずか1億円で譲渡し、それを投資家へ返済。

未償還の31億円に対し1億円はもちろん全く足りておらず、返済率は驚異の3%で「みんなのクレジット被害者の会」の方々は当然ブチ切れてる状態です。

投資家にとっては最悪の対応と言えます。

みんなのクレジットに代わりテイクオーバーホールディングス社が調整お見舞金として返済?

一方で2018年に入り新しい動きが。みんなのクレジットの融資先のテイクオーバーホールディングスが、今回の騒動で損失が発生した投資家に対し損失金を保証するといいました。

ちなみにこのテイクオーバーホールディングス社の社長は会社概要を見ると分かりますがみんなのクレジットの社長であった白石伸生氏です。

- 「調整お見舞金」として、投資損失相当額を支給

- 方法は入力フォームから必要事項を入れて申請(氏名、住所、会員番号、損失金額、等)

- なお弊社に対し訴訟・紛争を提起されている方は支払対象外。損失金が必要なら訴訟を停止すること

内容はこんな感じ。

さらにその後【みんなのクレジット被害者の会代表】を名乗る方がテイクオーバーホールディングス社に和解金の振込を要求し、同社は違法な恐喝にあたると判断し被害届の提出および刑事告訴を検討するという事態になっています。

もはや地獄絵図です。この内容自サイトにのっけちゃう?って話しでもあります。

ラッキーバンクは大丈夫なのか

一方2月に行政処分が明らかになったラッキーバンクはどのように動いているでしょうか。

ラッキーバンクの対応

ラッキーバンクは2月20日に行政処分の内容が明らかになりました。投資家への問い合わせは田中翔平社長自らが対応しており、問題後に社長が雲隠れする状況にはなっていません。

3月8日の投資家への説明会では、社長自らが行政処分の内容とその後対応の説明を行うなど、投資家の信頼回復へ務める考えが感じ取れます。

ただ初回の説明会後、数度にわたって説明会を開催すると発表したものの、報告は行われていません。4月2日に金融庁への業務改善報告を行うとされていますが、その内容も現在調査中&改善策検討中、と発表があっただけで今後どうなるかまだ分からない状況です。

現在の状況

3月末に大量の早期償還を行うことを投資家に通知しています。少しでも投資家に資金を返そうという動きが見られているため、会社としての行動は投資家の損失を減らそうとする意欲が感じられます。

その一方で運用期間が延長になるなど、すべての案件の処分がうまくいっていないことも伝わってきます。

【2018年5月7日追記】ラッキーバンクの返済遅延の案内が

2018年のゴールデンウイーク中にラッキーバンクのファンド投資家に利息遅延のメールが来ました。

ラッキーバンクから今月利息払えませんメールが・・。

楽観的に見ると新規の流入資金がないから金が回らなくなったようにしか思えない。

利息だけ無理ですなんて言って元本もやばいにきまってる。

あとは担保が機能してるか。第二のみんクレになるのかどうか。— あき (@K0B7FNDAeKXWOtp) 2018年5月4日

先程、ラッキーバンクから返済遅延のお知らせメールが来ました。

「期限の利益を喪失」と書かれています。今後、回収方針を決めるそうです。

ただし、担保物件を売却するには追加で設備改修のコストがかかる関係で売却目処が立ってない、そうで、あてにしてた担保もちょっと怪しい状況のようです。— 中年リール (@mez2fln) 2018年5月4日

ラッキーバンクから返済予定でだった貸付遅延のお知らせが来た。ここがとても大事なところだったのでやはりか・・・という感じ。

今物件を売却しているらしい。ほんまかな。そもそも本当にあった物件なのか、書いてることがどこまでが本当なのかが全く分からない。

どうなるかな・・・— ナディア@ブログ移転につき悶絶中🗽 (@Nadia_investor) 2018年5月4日

全く以って他人事ではない

投入資金100万

保全されるかどうか

担保が担保たり得るのか

推移を見守るしかないそしてこの緊張感を忘れない#ソーシャルレンディング #ラッキーバンク #投資 #田中翔平 #イルスキル pic.twitter.com/Q1HvzOV3lE

— ぅぴ (@unitttttt) 2018年5月5日

【速報】第294号ローンファンドにかかる貸付の返済遅延のお知らせ#ラッキーバンク #ソーシャルレンディング pic.twitter.com/RTBL9KOgwh

— higuhigu@ビットコイン占い/ソーシャルレンディング相互フォロー100 (@khiguc) 2018年5月4日

雲行きがかなり怪しいですね。

安心してソーシャルレンディングで投資をするには

行政処分と聞くとかなり危険なイメージがありニュースを知った人は「ソーシャルレンディング業界大丈夫?」と考えた人もいると思います。

ただ行政処分受けた会社は何十社もあるソーシャルレンディング業界の一部だけで貸し倒れ無く健全に運用してる事業者がほとんどです。

では安心してソーシャルレンディング投資で利益を出すには、どのように投資先を選んで行けばいいのでしょうか。

ソーシャルレンディングの高利回り=リスクと知る

まず投資家が絶対に意識しなければいけないのは、高利回り=リスクということです。

ほとんどの投資家が利回りで投資対象を選んでいますが、例えば投資家の運用利回りが10%ならソーシャルレンディング営業者から事業者への融資の金利は15%など10%以上になります。ソーシャルレンディング営業者のマージンがあるからですね。

融資金利が高い案件は返済難しくなり貸し倒れのリスクもあるということです。さらにソーシャルレンディング運営会社によっては利益を削って融資している可能性も。

融資先及びソーシャルレンディング会社の利益を削って投資家に利益を提供してくれるのは、投資家から見れば非常に嬉しいですが、融資案件が破綻する可能性が高く、ソーシャルレンディング会社の体力も削られていると意識しましょう。

逆に運用利回りが低い案件は融資先から返済される可能性も高いです。ソーシャルレンディング会社も無理なく利益を確保でき、案件の貸し倒れリスク、事業者の倒産リスクの両方が低くなります。

投資先(案件)について多くの情報開示をしている会社を選ぶ

ソーシャルレンディングの問題として、融資先の名前を公表できないその不透明さが挙げられています。

みんなのクレジット、ラッキーバンクのいずれも、資金提供先はソーシャルレンディング運営会社と関係の深い会社や親会社でした。

貸金業法上融資先の匿名性が必要なので名前はふせられていていますが、複数の会社に融資をしているのか、どのような事業で資金を必要としているのか、担保や保証人の有無などを確認できるソーシャルレンディング営業者のサービスもあります。

開示情報を見ながら、融資先のリスクや問題点などを把握し投資をしましょう。

ソーシャルレンディング事業者単位の分散投資は必須

そしてソーシャルレンディング事業者も複数使用しましょう。複数の会社に投資すればソーシャルレンディング事業者が万が一倒産しても全ての投資資金を失うことはありません。

またソーシャルレンディング事業者にも得意な融資先事業があります。

- 金融系事業が得意、多く案件を扱っている

- 不動産事業が得意、多く案件を扱っている

- 個人向けサービスの事業、ベンチャーが得意等

もちろん同事業者内の案件でも時期をずらしての分散投資、融資先会社の分散も行いましょう。

太陽光発電、不動産担保案件、中小企業事業案件、海外案件など融資先の事業の種類も分散することで、特定業界の経済危機で投資した全案件が貸し倒れになるという最悪の事態だけは避けられます。

実績のある信用できるソーシャルレンディング事業者を選ぶ

複数のソーシャルレンディング事業者を使うと言ってももちろんどれでもいいわけではありません。経営母体が堅実な会社を選びましょう。

10年の営業歴を誇り、募集資金が1000億円を超えるmaneo

上場企業をバッグにもつSBIソーシャルレンディングやオーナーズブック

ならば、法令遵守意識も高く、違法行為で投資家の信頼を失うといったリスクは低くなるでしょう。

個人的にはmaneoとSBIソーシャルレンディングがオススメです。返済実績も扱っている案件数も多いからです。

ソーシャルレンディング業界の行政処分問題のまとめ

今回ソーシャルレンディング業界で起きた行政処分運営会社の体質の問題が大きいです。

が、だからといって投資家に問題無いわけではありません。

ソーシャルレンディングはリスクがなく確実に利益が出る投資手段と甘く見ていた投資家がいたのも事実でリスク意識への怠慢から起こった問題とも言えます。

ただちゃんと知識とリスク対策を把握した上で投資先をしっかりと選べば、多少運用利回りを下げても高い確率で利益を得ることはできます。

案件の担保の確認、そして融資先のチェックといった事前の安全確認を行い、リスクの把握をした上で投資先の選定を行えるようにしましょう。

オススメのソーシャルレンディング事業者はこちらを参考にしてみてください。

【関連記事】【初心者向け始め方】ソーシャルレンディング会社のおすすめ比較!

なおソーシャルレンディングは案件と事業者リスクがあるので分散投資をオススメします。万が一事業者の不祥事があると投資金の返却可能性は低いからです。

ソーシャルレンディング事業者の正しい選び方は以下の記事をチェックしてみてください。事業社はたくさんありますが稼ぎやすい会社は限られ、選び方にコツがあります。

⇒ソーシャルレンディング事業者の選び方。違いと比較のポイント