いのっち(inopon4372)です!

最近注目されている投資手法にソーシャルレンディングがあります。

最近テレビ公開されたのでで見たことがある人も多いのではないでしょうか。

不動産投資よりも手間がかからず、銀行の預金や債券より高い利回りが得られる投資として認知度、人気ともに高まっています。

今回ソーシャルレンディングという投資手法の概要と、ソーシャルレンディング業者の特徴と選び方、オススメを解説します。

なお結論から言うとおすすめはmaneoとSBIソーシャルレンディングとオーナーズブックです。迷ったらとりあえずこの3つで登録しておけば間違いないです。

なおソーシャルレンディングは案件と事業者リスクがあるので分散投資をオススメします。万が一事業者の不祥事があると投資金の返却可能性は低いからです。

ソーシャルレンディング事業者の正しい選び方は以下の記事をチェックしてみてください。事業社はたくさんありますが稼ぎやすい会社は限られ、選び方にコツがあります。

⇒ソーシャルレンディング事業者の選び方。違いと比較のポイント

ソーシャルレンディングとは?運用利回りと安全性のバランスがよい投資商品

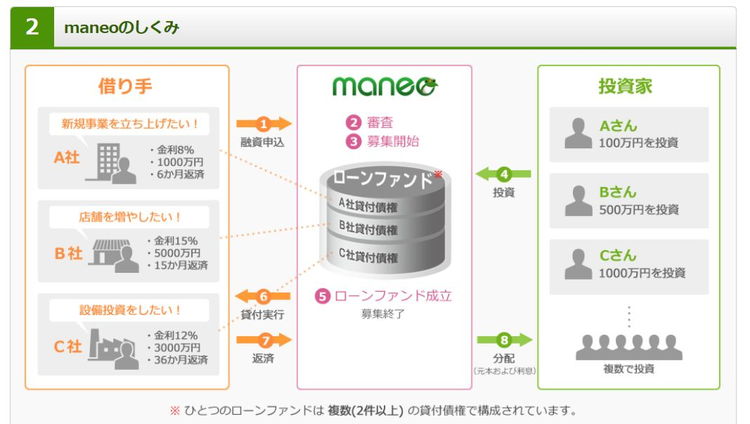

↑maneo社の解説図

ソーシャルレンディングとはクラウドファンディングの一種です。一言で言うと「投資をしたい投資家と資金が必要な企業をマッチングさせるサービス」です。

ソーシャルレンディング運用会社は多くの個人投資家から少額の資金を集め、ファンドを組成します。投資家から集めた資金が一定の規模になったら事業用資金を必要とする事業者に対して融資を実行。

融資は金利を上乗せして貸し出します。企業は利子を付けて返済し、この利子分をソーシャルレンディング運用会社そして投資家の利益として還元します。

イメージとしては下記のような形です。(数字は仮のものです)

◆融資時

投資家200人が各10万(計2,000万)投資→ソーシャルレンディング運用会社が融資→事業会社が2,000万円を金利12%で融資受けて事業運営

◆返済時

投資家 投資額金利4%を分配金として受け取る←ソーシャルレンディング運用会社は金利12%の内8%を投資家に分配←事業会社が金利12%を上乗せして返済

融資をする際には多くのソーシャルレンディング会社が担保や保証(代わりに支払いをする法人)を設定しており、貸し倒れ時の資金回収できないリスクを軽減しています。

ソーシャルレンディングのメリットとデメリット、貸し倒れリスクについて

ソーシャルレンディングの主にあげられるメリットには以下のようなものがあります。

- 年利5~10%程度と、金利収入が高い(銀行などの定期預金や国債より利率が高い)

- 投資先を選定するだけなで、運用の手間がいらない

- 配金金は毎月入るので、再投資が容易

- 1万円からなど少額投資ができる

- 専門知識もなくすぐ投資が始められる(2~3日でできる)

少額からの投資が可能なので、長期的にコツコツ投資したい人に向いています。また複利運用が可能なので、続ければ続けるほど大きな利益を獲得できます。

一方でいくつかデメリットやリスクもあります

- 投資をした後は運用期間中は原資を引き出せず、資金を拘束される

- 雑所得になるために累進課税制度が適用される

- 貸金業法の匿名性に沿って運用されるため、融資先会社の名称がわからない

- 貸し倒れのリスクは低いが0ではない。担保を設定しても担保価値の下落など投資資金を全て回収できるとは限らない

- 中小企業のソーシャルレンディング事業者だと会社自体の倒産リスクがある

最も懸念したいリスクはやはり貸し倒れです。日本のソーシャルレンディング会社は優秀で融資先企業の貸し倒れが発生したことはほぼ0件と言っても良い状態です。(海外案件除く)

ただみんなのクレジット、ラッキーバンクなどに金融庁からの指導が入り、特にみんなのクレジットは債権を残して事実上の倒産。投資家から集めた30億円以上がごくわずかしか投資家に返済されない事態を引き起こしました。

ソーシャルレンディング事業者を選ぶポイント

ソーシャルレンディング事業者の選び方にもポイントがあります。

- 実績があり安全性が高い(貸し倒れやトラブルのリスクが少ない)

- 掲載案件数が多い

- ソーシャルレンディング事業者は複数登録して分散する

ソーシャルレンディング投資は日本でその歴史が始まったのが2008年で、業界ができて10年程度の非常に歴史の浅い投資手法です。現在日本で営業しているソーシャルレンディングの会社は20社以上ですが、半数以上が2013年以降にソーシャルレンディングの運営を始めています。

その中で事実上の倒産をしたのはみんなのクレジット社一社だけですが、中にはほとんどソーシャルレンディング案件の運用を中止している会社もあり、運営会社のリスクも考えないと安定な投資をすることができません。

人気が高いのは古参かつ運用資金の量が多いmaneo、そしてSBIグループの一員であるSBIソーシャルレンディング、運営会社が東証マザーズに上場しているオーナーズブックなどです。

実績があり安全性が高い(貸し倒れやトラブルのリスクが少ない)

ソーシャルレンディングの案件は貸し倒れリスクが少なく、返済の延滞はあれども実際ほとんど起こったことがありません。

ただし、ソーシャルレンディング事業者自体が破綻したり行政処分になる可能性があります。というより何社か行政処分になりました。

いくら投資先案件が魅力的でも案件を運用して投資家に分配金を渡すソーシャルレンディング事業者が潰れると、分配金はおろか出資金も戻ってこない事態になります。

そうならないようにソーシャルレンディング事業者事態の安全性の高さが必要になるのです。

- ソーシャルレンディング事業者としての歴が長い

- ソーシャルレンディング案件の内容が健全

歴が長く信用度が高いのはやはり業界最古参かつ最大手のmaneo(マネオ)です。デフォルト(債務不履行)もなく実績があります。

案件内容が健全というのは例えば投資家の運用利回りが10%なのに10%で融資先企業に貸し出しているようなケースです。この場合ソーシャルレンディング事業者が分配金を負担しているため、事業者事態の倒産リスクがあります。

「ソーシャルレンディング事業者自身が負担するなんてそんなバカな話あるの?」と思われるかもしれないですが、実際ありました。

ソーシャルレンディング事業者の貸付先がグループ会社で自グループの資金調達のために案件の匿名性を利用して運用していたのです。そこは最終的に投資家に虚偽の説明をしていたとして行政処分を受けました。

上記の例は特例ですが、扱っている案件が健全であることは重要です。そういう意味ではSBIソーシャルレンディングは親会社が金融業で案件の審査も固く、実績もあり信用度が高いです。

ソーシャルレンディングはソーシャルレンディング事業者自体の安全性もチェックすることが大事です。

掲載案件数が多い

これ実際にソーシャルレンディングの案件に出資しようとすると分かることですが、ソーシャルレンディングの案件は人気が高くてすぐ埋まります。

特にSBIソーシャルレンディングの案件は人気度が高く、案件を公開した当日中によく埋まります。

投資したいけど案件がない!というのは辛く、やはり案件数が多いところを選ぶべきです。そういう意味ではmaneoの案件数の多さは圧倒的です。

また複数のソーシャルレンディング事業者を使うことで案件数も案件のジャンルも分散できていい感じです。

ソーシャルレンディング事業者は複数登録して分散する

1番大事なのがこれです。以下の理由から複数登録することをオススメします。

- ソーシャルレンディング事業者によって得意案件が違う(事業内容、運用利回り、担保の考え方)

- 複数登録によってソーシャルレンディング事業者自体の破綻リスクを減らせる

例えば

SBIソーシャルレンディングは証券系が得意(硬いが人気ですぐ埋まる)

オーナーズブックは不動産系が得意(安定しているがやはりすぐ埋まる)

クラウドクレジットは海外案件が得意(ハイリスクハイリターン)

グリーンインフラレンディングはエネルギー案件(太陽光発電やバイオマス発電)が得意(利回りが10%を超えるが担保が弱い)

と案件の内容は全然違います。自分の投資スタンスに合ったものを選ぶには複数の事業者案件が必要になります。

また先の説明の通りソーシャルレンディングは投資業界では珍しく事業者自体が破綻する可能性があります。案件自体は良くてもソーシャルレンディング事業者が破綻したら分配金も出資金自体も返済されない可能性があります。

そのため、複数のソーシャルレンディング事業者を組み合わせることが重要です。

おすすめのソーシャルレンディング会社比較。まずはmaneoとSBIソーシャルレンディングから

先にこれから比較するソーシャルレンディング会社の評価を一覧にしました。

| サービス(会社名) | 実績・安定性 | 利回り | 担保・保証 | コスト(手数料等) |

|---|---|---|---|---|

| maneo | ◎ | △ | ○ | △ |

| SBIソーシャルレンディング | ◎ | △ | ○ | ○ |

| オーナーズブック | ◎ | △ | ○ | ○ |

| クラウドクレジット | △ | ○ | △ | △ |

| トラストレンディング | ○ | △ | △ | △ |

| クラウドバンク | ○ | ○ | ○ | △ |

| LENDEX | △ | ○ | ◎ | ◎ |

| グリーンインフラレンディング | ○ | ◎ | △ | △ |

見ての通りリスクがある会社はハイリターンで、リスクが少ない安全性の高い会社は利回りは抑え気味です。とは言えmaneoでも利回りは5~7%と高めです。

おすすめはmaneoとSBIソーシャルレンディングです。どちららも実績・安定性共にあり、投資の事業者リスクを減らせます。この2つはとりあえず登録して損はないです。

次点でコストがかからずに担保の信頼性も高いレンデックス、また利回りの高さが魅力のグリーンインフラレンディング、クラウドクレジットなどを組み合わせて分散投資するとなお良いです。

オーナーズブックも実績があってオススメです。

また先に説明したとおり、一社集中投資はおすすめしません。複数の会社に分散投資し、事業者リスクを避けることを考えましょう。

おすすめはmaneoとSBIソーシャルレンディングとオーナーズブックです。迷ったらとりあえずこの3つで登録しておけば間違いないです。

主なソーシャルレンディング事業者の一覧

それでは現在日本でソーシャルレンディング案件の運用を行っている会社の中でも特徴的なものをピックアップしてみましょう。

①maneo(マネオ)

日本にソーシャルレンディングという事業をを持ち込み発展させたソーシャルレンディングの第一任者です。自らソーシャルレンディング最大手と称するだけあり、会員登録数、そして運用金額において他社を圧倒するものがあります。

maneo(マネオ)の得意ファンドはほぼ全ての事業ジャンルです。これはmaneo自体が最大手なこともありますが、maneoマーケットという複数のソーシャルレンディング事業社からなるソーシャルレンディングのグループがあるからです。

maneoマーケットに参加する事業者は不動産系が得意、金融系が得意、海外ファンドが得意など扱っている案件が幅広く、結果maneoのファンドの広さに繋がっています。

最大手ならではの安全性が最も大きな魅力であり、 不祥事などの事業者リスクを避けるのであればmaneoを選ぶのが一番良いでしょう。案件数も多く投資ができないということもありません。

またサイトのシステムを他のソーシャルレンディング会社に他社に提供をしているためにサイトの安定性も高く、maneoのシステムを流用している会社ではIDとパスワードを共有できます。

金利に関しては5%から8%であり、平均的な水準です。手堅く手持ちの資金を手間をかけずに増やしていきたいという人におすすめです。

また初心者向けのセミナーも2週間や3週間に一度の頻度で開催しているのでソーシャルレンディングの基本を学びたいのであればマネーセミナーに参加すると良いでしょう。

【関連記事】maneo(マネオ)に登録してファンドに入金してみた!新規会員登録の方法と投資手順、メリット、デメリットを解説します。

②SBIソーシャルレンディング

大手金融グループである SBI グループに所属しているソーシャルレンディング会社です。

SBIソーシャルレンディングの得意ファンドは証券系、不動産系、カンボジア技能実習生支援系です。

上場をしているグループだけに、法令遵守意識の高さなどが魅力的です。事業者リスクを避ける意味でSBI ソーシャルレンディングは高い人気を誇っています。

毎月の募集金額では最近はmaneoを上回る勢いを見せており、業界二番手の位置を確実なものにしています。

利回りはやはり平均で6%から7%と、ソーシャルレンディング業界では標準的です。不動産を担保に設定した案件も多く、 maneo と同じく着実に資金を増やしていきたい人向けと言えるでしょう。

また投資家向けの嬉しいボーナスがもらえるキャンペーンも実施しています。

唯一のデメリットはあまりにも人気がありすぎて一瞬で募集終了のケースが多いことです。投資しようと思っても、公開された10億円近いファンドが当日中に投資金額枠が一気に埋まってしまうことも。

今非常に勢いのあるソーシャルレンディング会社です。

【関連記事】SBIソーシャルレンディングのファンドに10万円入金した感想!新規会員登録の方法と投資手順、メリット、デメリットや口コミ評判を解説します。

③ownersbook(オーナーズブック)

ロードスターキャピタル社が運営するソーシャルレンディングサービスです。ロードスターキャピタルは2017年10月に東証マザーズに上場を果たした、非常に勢いのある企業です。

ownersbook(オーナーズブック)の得意ファンドは不動産系です。

また全案件に担保として不動産を設定していること。またロードスターキャピタル自体が不動産を専門に取り扱う会社なので担保の評価信用性には定評があります。

案件の利回りを見ると4.5%から5%とあまり高くないのですが、投資をする事業会社が所有する不動産を転売することに成功した場合には、10%以上の高い利回りが得られることもあります。

ロードスターキャピタルが上場企業であるだけに事業者リスクは低いと言いますが、募集をかける案件数がそれほど多くないのがネックと言えるでしょう。

【関連記事】OwnersBook(オーナーズブック)に登録してみた!新規会員登録の方法と投資手順、メリット、デメリットを解説します。

④クラウドクレジット

今まで紹介してきた3社は主に国内の案件を専門に取り扱うソーシャルレンディング会社ですが、クラウドクレジットは海外での案件のみを専門に扱うソーシャルレンディング会社です。

海外案件を取り扱っているために投資先の分散が可能であり、日本国内の経済状況が悪くなった時でもその影響を直接的に受けることがありません。

また海外の場合国内と貸金に関する法律が違うので、日本よりも高い金利(日本は15%が限度)を設定することができ10%以上の利回りなど非常に高い利回りの案件があります。

2018年1月にはTV番組「ガイアの夜明け」でも紹介され、会員数が1ヶ月で2倍の2万人になるなど、大きな躍進を見せています。

ただし海外案件は国内案件よりもリスクが高く、実際に貸し倒れなども数件発生しています。発展途上国などの案件も多いため、日本国内では商慣習の大きな違いがあることを理解して投資をしましょう。

比較的ハイリスクハイリターンな投資ができるソーシャルレンディング会社といえます。

⑤トラストレンディング

比較的利回りの高い案件を多数提供しているソーシャルレンディング会社がトラストレンディングです。低いものでは6%、高いものでは最近では12%というものも出てきています。

ただし担保対象が回収性の高い不動産担保ではなく、融資先の債権などを担保としており、万が一貸し倒れが 発生した時のリスクは高いと言えます。

一方で、これまで貸し倒れが発生したことはないため、融資先の経営状態を見抜く審査眼は確かと言えるでしょう。

ネックとなる点としてはそれほど案件数が多くないこと、また最低投資金額が10万円と、ソーシャルレンディング業家の中では高額な点があります。

多少のリスクを取っても高利回りの融資先を選んで行きたいという人に向いています。

⑥クラウドバンク

クラウドバンクの最大の特徴は証券会社が親会社であるという点です。 他のソーシャルレンディング会社は第二種金融商品取引業者免許のみの取得という会社が多いですが、証券会社が親会社であるだけに、クラウドバンクの場合は第一種金融商品取引業者免許も取得しています。

そのため会社の運営方針や法令遵守意識共に非常に高いものがあり、事業者リスクを避けるという意味ではクラウドバンクも信頼がおけるものと考えられます。

案件の平均的な利回りとしては6%から7%とソーシャルレンディング会社の中では水準的なラインです。

累計で250億円以上の投資金額を集めており、その実績も 確かなものがあります。案件の種類や件数ともに豊富であり。投資機会が少ないということもないでしょう。

全てにおいて平均点以上ですが、これといった特徴がないというのもまた事実です。

⑦LENDEX(レンデックス)

案件は全件不動産担保を設定、さらに不動産のプロである東急リバブルの審査付き、 利回りも9%から10%と、業界水準を上回る数字になっているなど、投資家に対して数々のメリットを提供している会社がレンデックスです。

分配金の出金手数料も無料であり、基本的に安定の運用期間も一年未満になっているためにリスクを抑えながら高い利回り終えることができます。

懸念点としては会社規模が小さく事業者リスクがあること、また募集案件してもそれほど多くないために、この会社だけで大きな利益を得ていくことは難しいかもしれません。

案件に関する条件だけ見れば非常に優れたものがあるだけに、これから先の成長が望まれる会社です。

⑧グリーンインフラレンディング

数あるソーシャルレンディング会社の中でも平均的な利回りが最も高い会社がグリーンインフラレンディングです。低いものでも11%、高いものでは14%という案件も過去にはありました。

太陽光発電やバイオマス発電事業など地球に優しい再生可能エネルギー案件に特化したソーシャルレンディング会社です。

利回りの高さでは群を抜いていますが、担保面を見ると融資先会社の事業を担保にしたり、需要が低いような山奥の土地を担保としているため、利回りの高さのリスクもありハイリスクハイリターンな会社と言えます。

ただしこれまで貸し倒れを発生させたことは一件もなく、累計報酬金額も150億円弱と非常に高い金額です。

グリーンインフラレンディング一社に集中投資をするのは危険ですが、分散投資を行って平均的な利回りを高めていきたいという人には役立ってくれるでしょう。

おすすめのソーシャルレンディング会社比較。まずはmaneoとSBIソーシャルレンディングから

ここで紹介した会社をそれぞれ評価をすると以下のようになります。

| サービス(会社名) | 実績・安定性 | 利回り | 担保・保証 | コスト(手数料等) |

|---|---|---|---|---|

| maneo | ◎ | △ | ○ | △ |

| SBIソーシャルレンディング | ◎ | △ | ○ | ○ |

| オーナーズブック | ◎ | △ | ○ | ○ |

| クラウドクレジット | △ | ○ | △ | △ |

| トラストレンディング | ○ | △ | △ | △ |

| クラウドバンク | ○ | ○ | ○ | △ |

| LENDEX | △ | ○ | ◎ | ◎ |

| グリーンインフラレンディング | ○ | ◎ | △ | △ |

見ての通りリスクがある会社はハイリターンで、リスクが少ない安全性の高い会社は利回りは抑え気味です。とは言えmaneoでも利回りは5~7%と高めです。

おすすめはmaneoとSBIソーシャルレンディングです。どちららも実績・安定性共にあり、投資の事業者リスクを減らせます。この2つはとりあえず登録して損はないです。

次点でコストがかからずに担保の信頼性も高いレンデックス、また利回りの高さが魅力のグリーンインフラレンディング、クラウドクレジットなどを組み合わせて分散投資するとなお良いです。

オーナーズブックも実績があってオススメです。

また先に説明したとおり、一社集中投資はおすすめしません。複数の会社に分散投資し、事業者リスクを避けることを考えましょう。

ソーシャルレンディング投資案件を選ぶポイント

オススメの事業者と選ぶポイントを説明しましたが、案件選びにもポイントがあります。

- 金利(運用利回り)

- 運用期間

- 担保の有無と担保の中身

1.ソーシャルレンディングの金利(運用利回り)

金利の高さはそのまま収入の多さに直結をします。100万円を運用した場合、年利10%であれば1年間で10万円の利益が得られます。

ただし「金利が高い=事業会社に対して融資する金利はさらに高く貸し倒れが起こるリスクも高くなる」ことも理解しておきましょう。

例えば投資家の運用利回りが10%だとします。この場合間のソーシャルレンディング事業者も利益を得る必要があるため、融資先の返済利率は10%以上になります。

融資先企業の返済金利は15%くらいでしょうか。銀行から融資を受けるよりとても高いですね。

つまり運用利回りが高くなればなるほど融資先企業の返済負担が大きいということで、事業が立ち回らなくなった場合返済が滞る可能性が上がります。

そしてソーシャルレンディング案件の運用利回りはソーシャルレンディング事業者によって大体決まります。

ソーシャルレンディング業界全体での運用利回りの平均は税引前で7%~8%です。大手のソーシャルレンディング事業者の案件だと金利は5%~7%と低くなる傾向にありますが、全案件金利が10%以上という非常に高金利案件を専門としてするソーシャルレンディング事業者もあります。

運用利回りが高くなりやすいのは海外ファンド、無担保案件などリスクが高めの案件が多いです。

2.ソーシャルレンディングの運用期間

投資した案件が運用される期間です。100万円で金利10%の案件に2年間投資をすれば24ヶ月の間、8,000円強の分配金が振り込まれます。一年間の運用案件な12ヶ月連続で振り込まれます。

毎月安定した収入が確保できるメリットがありますが、運用期間中は資金を引き出すことができないので担保価値の下落リスクや運営会社の倒産リスクも高まります。

半年から一年間ほどの運用期間の案件が主流です。

3.ソーシャルレンディングの担保の有無と担保の中身

融資時の設定担保の有無です。万が一貸し倒れが発生した際は担保を売却して返済金に当てるので重要です。

担保に多いのは事業会社が所有する不動産です。不動産の場合資産価値が下落しにくく換金性も高いので担保としての信頼性が高いからです。

ソーシャルレンディング事業者の中には安全性の面から不動産の評価額の80%を融資額上限として設定していることも多いです。

不動産以外の担保では、事業者が所有する商品などの動産、その他に債権、株券などがあります。またリスクは高いですが無担保で融資をしている高金利案件もあります。

不動産を担保にする案件を専門にしている業者もあるなど、不動産担保案件が全体的に人気が高くなっています。

ソーシャルレンディング運営会社まとめ

ここに上げた以外にも日本には10社以上のソーシャルレンディング運営会社があります。全体的に投資家に人気のソーシャルレンディング事業者は案件運用数が多い、事業者自体のリスクが低い会社です。

ただソーシャルレンディングは事業者によって案件の特性(ジャンル、運用利回り、担保の有無、安全性)が全然違います。そのため、リスクを下げるには複数の事業者を使い分散投資をすることが重要です。

利回りは高いがリスクもある会社。利回りは低いがリスクが低く安定した運用が見込める会社。

案件も事業者もバランスよく組み合わせ一社が倒れても損失を最小限に抑えられるように工夫しながら投資をしていきましょう。

おすすめはmaneoとSBIソーシャルレンディングとオーナーズブックです。迷ったらとりあえずこの3つで登録しておけば間違いないです。

なおソーシャルレンディングは案件と事業者リスクがあるので分散投資をオススメします。万が一事業者の不祥事があると投資金の返却可能性は低いからです。

ソーシャルレンディング事業者の正しい選び方は以下の記事をチェックしてみてください。事業社はたくさんありますが稼ぎやすい会社は限られ、選び方にコツがあります。

⇒ソーシャルレンディング事業者の選び方。違いと比較のポイント